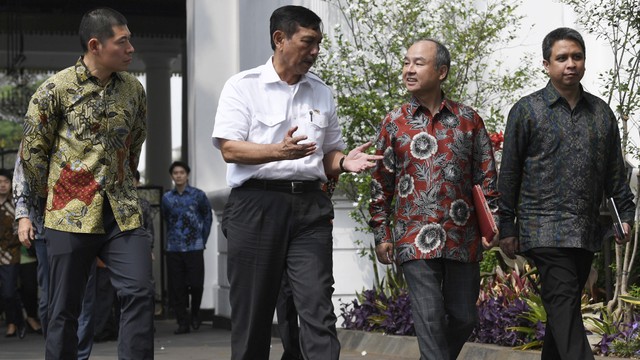

Akhir Juli 2019, seorang Jepang bertandang ke Jalan Medan Merdeka Utara Nomor 3. Berbatik panjang perunggu dengan motif bunga kapas, ia datang tak sendiri—apalagi bertangan kosong. Masayoshi Son, CEO SoftBank yang konglomerat perusahaan multinasional asal Jepang itu, membawa Founder Grab Anthony Tan, Presiden Grab Indonesia Ridzki Kramadibrata, dan setumpuk komitmen investasi senilai USD 2 miliar atau Rp 28 triliun kepada Grab Indonesia.

“Kami telah menginvestasikan USD 2 miliar di Indonesia (di Grab). Kami akan menambah USD 2 miliar sebagai investasi baru,” ujar Son di sela-sela pertemuan tersebut. Rencananya suntikan modal itu akan digunakan untuk berbagai program bisnis Grab seperti pengembangan industri kendaraan listrik dan pembangunan kantor pusat Grab di Indonesia.

“Segera kita jalankan, timeline-nya akan dibicarakan dengan Pak Luhut. Ini ide Pak Luhut membuka second headquarter (setelah markas Grab di Singapura) dan menjadikan Grab sebagai unicorn di Indonesia,” ujar Ridzki pada acara yang sama.

Tak cuma Grab, menurut Jokowi di akun media sosialnya, SoftBank juga akan kembali mengucurkan dana buat Tokopedia—startup e-commerce Indonesia yang lebih dulu menyandang gelar unicorn.

“Di saat yang sama, SoftBank juga berniat mengucurkan lebih banyak investasi ke unicorn lokal Indonesia, Tokopedia, dan membantunya berkembang lebih jauh lagi,” tulis Jokowi di akun Instagramnya.

Sekandang Unicorn

Jika berjalan sesuai rencana, Grab Indonesia akan menjadi unicorn kelima dari Indonesia. Ia menyusul Gojek, Tokopedia, Traveloka, dan Bukalapak yang telah moncer lebih dulu.

Moncer, dalam artian, untuk dinobatkan sebagai unicorn, valuasi sebuah perusahaan startup digital harus melewati angka USD 1 miliar. Sementara valuasi memiliki artian longgar nilai ekonomi perusahaan tersebut dengan mempertimbangkan kekuatan pasar dalam industri dan sektor di mana ia bergerak.

Grab internasional memang telah meraih gelar unicorn sejak jauh-jauh hari. Bahkan, mereka telah berstatus decacorn—perusahaan startup yang punya valuasi lebih dari USD 10 miliar—sejak Februari 2019, dua bulan lebih dulu dibanding Gojek yang meraih status sama pada bulan April.

Status unicorn sendiri, saat pertama kali digunakan oleh venture capitalist (pemodal) Amerika Serikat Aileen Lee dalam artikelnya di TechCrunch, merupakan satu status yang sangat sulit untuk diraih—mistis malah, dus ia dinamakan unicorn alias kuda bertanduk dalam mitos dunia.

Saat Lee mengeluarkan terminologi unicorn pada 2013, hanya ada 0,07 persen perusahaan startup yang disokong dana dari venture capital yang mampu meraih valuasi USD 1 miliar.

“Aku ingin menekankan aspek kelangkaannya,” kenang Lee dalam Geekwire Summit akhir 2018.

Namun, hanya enam tahun setelahnya, keadaan berubah 180 derajat. Unicorn menjamur di seluruh dunia. Sampai Januari 2019, jumlah unicorn di tingkat global mencapai 300 perusahaan. Angka tersebut naik 100 buah dari setahun sebelumnya.

Kini, per 8 Agustus 2019 menurut CBInsight, jumlah unicorn di seluruh dunia naik lagi menjadi 390 perusahaan, dengan penyumbang terbanyak Amerika Serikat (191 perusahaan) dan China (96 perusahaan).

Wabah Overvaluasi

Peningkatan pesat jumlah unicorn menaikkan alis banyak pengamat dan praktisi yang bergerak di dunia startup, baik venture capitalist maupun pelaku usaha. Menjadi unicorn telah menjadi norma. Pertanyaan berujung ke pangkal persoalan status unicorn itu sendiri, yaitu valuasi sebuah perusahaan startup.

Kekhawatiran soal ketidakberesan valuasi ini diperkuat dengan penelitian Stanford Graduate School of Business oleh Profesor Ilya Strebulaev pada 2017. Penelitian tersebut menunjukkan bahwa perusahaan startup di Sillicon Valley menaikkan valuasinya rata-rata 51 persen. Bahkan, beberapa perusahaan macam Datto dan Better Place mengalami overvaluasi hampir 200 persen.

Douglas Abrams, pendiri Expara, salah satu venture capitalist yang beroperasi di Asia Tenggara, menilai telah terjadi wabah overvaluasi perusahaan startup di dunia, termasuk di Asia Tenggara. Sering kali dalam pitching yang ia lakukan bersama perusahaan startup baru, valuasi startup yang bahkan masih di tahap benih (seed-stage company) telah terlampau tinggi.

Banyak hal menjadi penyebab overvaluasi ini. Salah satunya adalah tidak bisa digunakannya metode valuasi yang biasa dipakai untuk menghitung nilai perusahaan konvensional terhadap perusahaan startup digital.

Abrams menjelaskan bahwa metode valuasi tradisional macam price to earnings (P/E) dan komparasi dengan perusahaan yang valuasinya telah diketahui lebih dulu, tidak pas untuk digunakan dalam dunia startup.

“Metode tradisional biasanya digunakan untuk menghitung nilai perusahaan yang sahamnya dijual secara publik, yang menghasilkan valuasi bagi pemegang saham lewat kenaikan nilai saham dan dividen. Sedangkan startup menciptakan valuasi mereka lewat penjualan saham secara tertutup atau IPO (initial public offering). Karenanya, mereka lebih mempedulikan pertumbuhan revenue ketimbang menghasilkan keuntungan,” tulis Abrams seperti dikutip dari Jumpstart Maganize.

Oleh karenanya, metode valuasi P/E yang menggunakan basis keuntungan tak bisa digunakan untuk startup. Sementara metode komparasi yang sering digunakan oleh perusahaan startup juga kerap keliru mengingat perbandingan yang dilakukan sering tak apple to apple dan miskin data.

“Perusahaan seperti apa yang bisa dibandingkan? Apakah startup fintech yang ada di Thailand harus dibandingkan dengan startup fintech di AS (yang memiliki banyak data), atau startup fintech Thailand (yang tidak punya banyak data), atau startup di Thailand secara keseluruhan (dengan data cukup lumayan)? Tidak ada jawaban yang tepat,” tulis Abrams lagi.

Lingkaran Setan

Selain karena belum untung, sulitnya menghitung nilai perusahaan startup ditambah dengan sikap hampir semua perusahaan startup yang tertutup soal biaya operasional, rugi, maupun cashflow secara keseluruhan. Ini terjadi mengingat kebanyakan perusahaan startup belum melantai di bursa saham dan bukan perusahaan publik.

Terlebih dengan perdagangan saham yang dilakukan secara tertutup, menurut penelitian Strebulaev, saham yang dijual kepada investor memiliki restriction dan protection yang berbeda-beda. Misalnya, untuk menerima pendanaan dari venture capitalist dalam jumlah yang besar, perusahaan startup biasanya menerima dimasukkannya anti-dilution clause dalam perjanjian keduanya.

Klausul anti-dilusi ini mensyaratkan jaminan buat venture capitalist (VC), bahwa apabila dalam jangka waktu ke depan nilai saham perusahaan startup itu turun, perusahaan startup akan beroleh denda yang memberi keuntungan bagi VC. Denda tersebut biasanya berbentuk saham baru yang diambil dari saham founder.

Sederhananya: misal, VC Maju Mundur membeli saham startup Kiri Kanan senilai Rp 1.000 pada seri fundraising A. Di situ, VC Maju Mundur mendapatkan 10 lembar saham, yang berarti per lembar saham bernilai Rp 100. Di sini, VC Maju Mundur menyertakan anti-dilution clause.

Setahun kemudian, pada seri fundraising B, harga per lembar saham startup Kiri Kanan turun menjadi Rp 50. Ini berarti startup Kiri Kanan melanggar anti-dilution clause, yang berarti VC Maju Mundur berhak menuntut denda dari startup Kiri Kanan.

Oleh sebab pada seri fundraising A, VC Maju Mundur mengeluarkan Rp 1.000 dan hanya mendapat 10 lembar saham, sementara apabila mereka membeli di seri fundraising B akan mendapatkan 20 lembar (1.000/50), maka startup Kiri Kanan wajib memberikan 10 lembar saham baru untuk VC Maju Mundur—agar VC Maju Mundur memiliki 20 lembar saham sesuai harga saham di fundraising B.

Intinya, karena tak mau kehilangan jumlah lembar saham yang dimiliki, founder dan petinggi perusahaan startup akan berusaha mati-matian untuk terus meningkatkan valuasi perusahaan startup mereka.

Pacuan tanpa Garis Finis

Yang kerap jadi pertanyaan kemudian adalah: mengapa investor tetap mau menyiram uang untuk perusahaan startup yang mendapat untung saja tidak, namun terus meningkatkan valuasi sampai tahap yang kadang tak masuk akal lagi?

Satu istilah yang menjadi kunci di kalangan venture capitalist yaitu FOMO—fear of missing out. Atas dasar potensi dan kemungkinan berkembangnya sebuah startup di masa depan, VC memilih untuk berjudi dengan mengeluarkan “sedikit” uang di awal ketimbang harus mengeluarkan uang lebih besar lagi di masa mendatang untuk membeli saham yang sama.

Bahkan, tak jarang VC menolak mendanai sebuah startup, hanya untuk berbalik dan mendanai startup tersebut ketika mereka mendengar VC lain sudah berani mengeluarkan uang bagi startup itu. FOMO biasanya terjadi pada perusahaan di tahap benih.

Sementara apabila perusahaan startup telah menjadi besar, VC juga masih terbebani untuk terus mengeluarkan uang dengan alasan too big to fail (terlalu besar untuk gagal). “Ya gimana, uang gue udah banyak di situ. Daripada dia kolaps, mending terus gue kasih duit,” ujar salah seorang venture capitalist yang tak mau disebut namanya.

Tentu, terus mengalirnya pendanaan baru ini bukan tanpa iming-iming dari pihak perusahaan startup. Untung menjustifikasi dan memperpanjang umur bisnisnya, perusahaan startup akan terus berusaha untuk meningkatkan revenue.

Oleh karena kesulitan memperoleh keuntungan, startup akan berfokus pada pertumbuhan angka transaksi (transaction growth), angka pengguna (user growth), dan dan pangsa pasar (market share).

“Ada yang lebih penting nggak dari profit jangka pendek? Ada, yaitu market share. ‘Kalau saya terus-terusan ngasih promo memang rugi, tapi investor akan terus menyuntik (dana).’ Asumsinya begitu, karena melihat market share di masa depan dari pemain ini,” ujar peneliti ekonomi digital INDEF (Institute For Development of Economics and Finance) Bhima Yudhistira kepada kumparan, Senin (15/6).

Inilah yang akhirnya menjadi alasan mengapa startup-startup, di mana pun ia berada, terus menggelar promo gila-gilaan: untuk meningkatkan pengguna, transaksi, dan pangsa pasar.

Angka-angka tersebut pada gilirannya akan menjadi “senjata” perusahaan untuk meyakinkan investor dan VC untuk terus mengalirkan funding alias pendanaan baru ke perusahaannya. Setelahnya, funding baru tersebut akan meningkatkan valuasi perusahaan dan menyelamatkan para founder dari klausul anti-dilusi. Selanjutnya, funding tersebut akan digunakan untuk meningkatkan user, transaksi, dan seterusnya.

“Terus saja begitu, nggak tahu sampai kapan,” ujar venture capitalist tadi, seraya tertawa dan meneruskan enteng omongannya, “Bukan duit gue juga.”